新华社北京12月11日电(记者安蓓、王宇)中国人民银行、中国银行业监督管理委员会近日联合下发了《关于加强商业性房地产信贷管理的补充通知》,明确了以家庭为单位认定借款人房贷次数,严格住房消费贷款管理。

人民银行、银监会有关负责人11日就房贷认定标准等相关细则回答了记者提问。

问:为何再出细则?

答:9月27日,人民银行和银监会联合发布了《关于加强商业性房地产信贷管理的通知》,从严格房地产开发贷款管理、住房消费贷款管理和商业用房贷款管理等方面进一步加强了对商业性房地产信贷的调控,引导个人住房消费与投资行为。通知下发后,社会总体反映是积极的,调控作用正在逐步显现。

前一段时期,舆论反映和关注较多的是对第二套房或多套房的认定标准。针对通知中有关规定和政策导向的不同理解,为保持政策的严肃性、有效性和可操作性,人民银行、银监会在反复研究并充分听取部分商业银行意见的基础上,于近日联合发布《关于加强商业性房地产信贷管理的补充通知》,就严格住房消费贷款管理的有关问题作出明确规定。

问:缘何以家庭为单位认定借款人房贷次数?

答:补充通知明确,商业银行应以家庭为单位认定住房贷款的次数。从中国国情出发,以家庭为单位认定比较合理,而且也符合我国夫妻财产共有的法律规定,这样既与我国家庭现实一致,又有利于严格执行通知规定,强化宏观调控。考虑到“家庭”的成员构成有很大区别,补充通知特别明确,作为认定借款人住房贷款次数标准的“家庭”成员范围仅指借款人及其配偶和未成年子女。

问:人均居住面积低于当地平均水平的家庭,为什么再次申请贷款时可以比照首套房贷政策执行?

答:补充通知明确,对于已利用银行贷款购买首套自住房的家庭,如其人均住房面积低于当地平均水平,再次向商业银行申请住房贷款的,可比照首套自住房贷款政策执行。这既可抑制不合理的需求(包括以贷炒房),又可满足居民改善住房条件的合理需求。同时,又与通知精神相一致,保持了政策的连续性。

问:为何住房公积金委托贷款也纳入通知有关规定的约束范围?

答:居民无论是借用住房公积金贷款,还是借商业性住房贷款,都是负债,都是占用广义的公共资源,一旦房地产市场出现大的波动,住房公积金贷款与商业性贷款将面临相同的风险。因此,已利用住房公积金贷款购房的家庭,再次向商业银行申请住房贷款的,也应按照通知有关规定执行。

问:如何保证政策的有效落实?

答:为确保各商业银行严格执行有关规定,补充通知进一步明确要求商业银行切实履行告知义务,提请借款人按诚信原则提交真实的房产、收入、户籍、税收等证明文件;同时加强贷款审查,对填报虚假信息、提供虚假证明的,所有商业银行不得受理其贷款申请。对出具虚假证明的单位,一经查实,银行将不再采信其证明。为充分发挥人民银行企业和个人信用信息基础数据库的积极作用,支持商业银行审查借款人资信,惩戒虚假信息提供者,防范信贷风险,人民银行目前已经根据通知精神着手对该系统中相应的模块进行调整和完善。

人民银行、银监会将密切关注通知和补充通知的执行情况,一段时间后,将对商业银行的执行情况进行现场检查,严格处罚违反规定的有关机构和人员,确保各项政策落到实处。

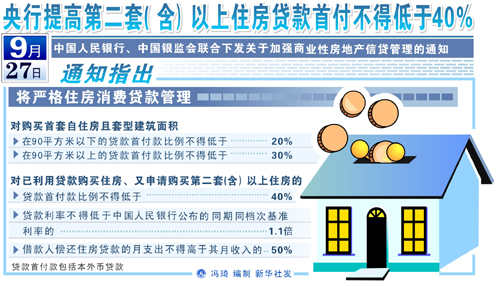

9月28日,市民在上海浦东一房地产交易中心进行二手房交易。中国人民银行、中国银监会27日晚间联合下发关于加强商业性房地产信贷管理的通知。根据通知,对已利用贷款购买住房、又申请购买第二套(含)以上住房的,贷款首付款比例不得低于40%。 新华社发

两部门发布加强商业性房地产信贷管理的补充通知

为进一步贯彻落实《关于加强商业性房地产信贷管理的通知》(银发[2007]359号,以下简称《通知》),维护政策的严肃性和有效性,人民银行、银监会在充分听取有关部门和部分商业银行意见的基础上,近日联合下发了《关于加强商业性房地产信贷管理的补充通知》(银发[2007]452号,以下简称《补充通知》),进一步明确了《通知》中有关“严格住房消费贷款管理”的规定,并于12月11日在北京联合召开了加强商业性房地产信贷管理专题会议。银监会党委副书记、副主席蒋定之主持会议。人民银行党委委员、副行长刘士余在会议上讲话,传达了相关文件精神,提出落实有关政策的具体要求。

图表:央行提高第二套(含)以上住房贷款首付不得低于40% 新华社发

中国人民银行 中国银行业监督管理委员会有关方面负责人

就《关于加强商业性房地产信贷管理的补充通知》有关问题答记者问

问:《补充通知》出台的背景是什么?

答:为贯彻落实全国住房工作会议精神和国务院关于加强房地产宏观调控的一系列方针政策,防范金融风险,9月27日,人民银行和银监会联合发布了《中国人民银行 中国银行业监督管理委员会关于加强商业性房地产信贷管理的通知》(银发[2007]359号,以下简称《通知》),从严格房地产开发贷款管理、住房消费贷款管理和商业用房贷款管理等方面进一步加强了对商业性房地产信贷的调控,引导个人住房消费与投资行为。《通知》下发后,社会总体反映是积极的,调控作用正在逐步显现。前一段时期,舆论反映和关注较多的是对第二套房或多套房的认定标准。针对《通知》中有关规定和政策导向的不同理解,为保持政策的严肃性、有效性和可操作性,人民银行、银监会在反复研究并充分听取部分商业银行意见的基础上,于近日联合发布《关于加强商业性房地产信贷管理的补充通知》(银发〔2007〕452号,以下简称《补充通知》),就严格住房消费贷款管理的有关问题做出明确规定。

央行、银监会:购买第二套住房贷款首付不低于40%

中国人民银行上海总部,各分行、营业管理部,各省会(首府)城市中心支行、副省级城市中心支行;各银监局;各国有商业银行、股份制商业银行:

根据2007年全国城市住房工作会议精神及《国务院关于解决低收入家庭住房困难的若干意见》(国发〔2007〕24号)、《国务院办公厅转发建设部等部门关于调整住房供应结构稳定住房价格意见的通知》(国办发〔2006〕37号)等政策规定,现就加强商业性房地产信贷管理的有关事项通知如下:

一、严格房地产开发贷款管理

对项目资本金(所有者权益)比例达不到35%或未取得土地使用权证书、建设用地规划许可证、建设工程规划许可证和施工许可证的项目,商业银行不得发放任何形式的贷款;对经国土资源部门、建设主管部门查实具有囤积土地、囤积房源行为的房地产开发企业,商业银行不得对其发放贷款;对空置3年以上的商品房,商业银行不得接受其作为贷款的抵押物。